Эмитент облигаций ООО «Евроторг» –результаты деятельности за 1 квартал 2025 года

Информация о промежуточных итогах деятельности ООО «Евроторг» подготовлена на основании размещенной на ЕПФР финансовой отчетности эмитента.

Финансовые показатели эмитента

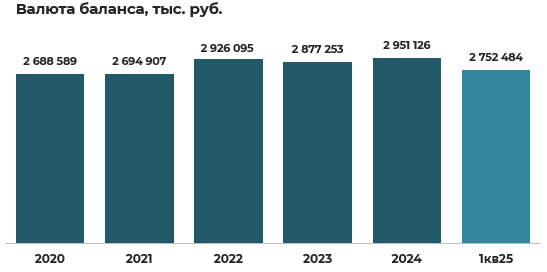

По итогам I квартала 2025 года валюта баланса эмитента составила 2 752 484 тыс. руб., снизившись по сравнению с предыдущим периодом на 6,7% (198 642 тыс. руб.).

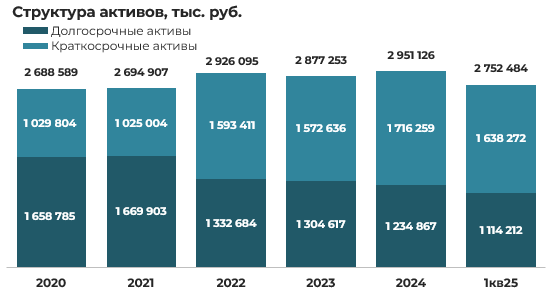

Структура активов эмитента характеризуется преобладанием оборотных активов в размере 1 638 272 тыс. руб. (60% от общей величины активов), что на 4,5% (77 987 тыс. руб.) меньше показателя предыдущего периода. Внеоборотные активы на конец периода составили 1 114 212 тыс. руб. (40% от общей величины активов) и за квартал снизились на 9,8% (120 655 тыс. руб.).

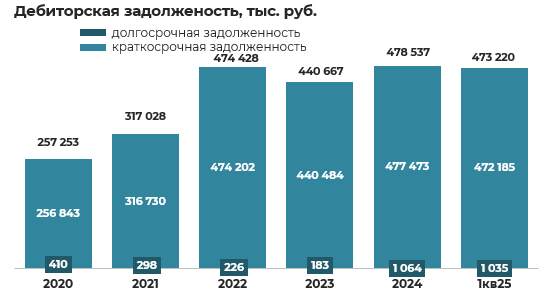

В структуре оборотных активов основную долю (48%) занимают запасы, включающие готовую продукцию, товары для перепродажи и материалы, в размере 787 954 тыс. руб., что на 9,9% (87 004 тыс. руб.) меньше уровня предыдущего квартала. Дебиторская задолженность составляет 472 185 тыс. руб. (29% оборотных активов), снизившись за квартал на 1,1% (5 288 тыс. руб.). Денежные средства и их эквиваленты составили 173 232 тыс. руб. (11% оборотных активов), увеличившись за квартал на 2,9% (4 841 тыс. руб.). Значительную долю в составе оборотных активов (12%) занимают краткосрочные финансовые вложения в размере 202 279 тыс. руб., рост которых за квартал составил 5,1% (9 832 тыс. руб.).

Внеоборотные активы представлены главным образом основными средствами по остаточной стоимости 1 033 630 тыс. руб. (93% от общей величины внеоборотных активов), которые за квартал снизились на 8,7% (97 912 тыс. руб.).

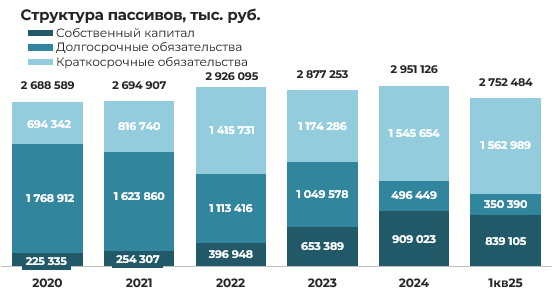

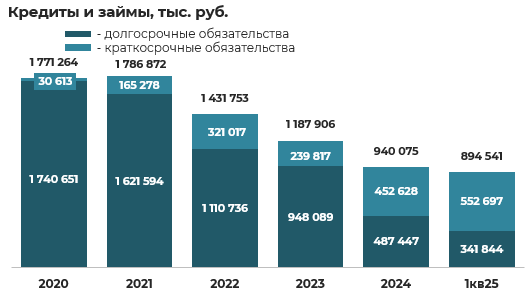

В структуре источников финансирования преобладают краткосрочные обязательства в размере 1 562 989 тыс. руб., составляющие 57% общей суммы пассивов. За квартал краткосрочные обязательства увеличились на 1,1% (17 335 тыс. руб.). Собственный капитал формирует 30% структуры пассивов и составляет 839 105 тыс. руб., снизившись за период на 7,7% (69 918 тыс. руб.). Долгосрочные обязательства в размере 350 390 тыс. руб. занимают 13% всех источников финансирования и за квартал снизились на 29,4% (146 059 тыс. руб.).

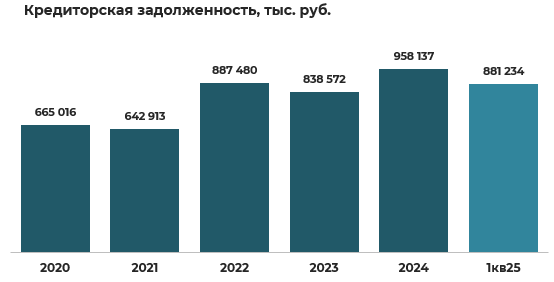

В составе краткосрочных обязательств преобладает кредиторская задолженность в размере 881 234 тыс. руб., что составляет 56% от общего объема краткосрочных обязательств. За квартал кредиторская задолженность снизилась на 8,0% (76 903 тыс. руб.). На долю краткосрочных кредитов и займов, а также краткосрочной части долгосрочных обязательств суммарной стоимостью 552 597 тыс. руб. приходится 35% всех краткосрочных обязательств. За квартал данная категория задолженности увеличилась на 22,1% (100 069 тыс. руб.).

Собственный капитал эмитента преимущественно сформирован за счет нераспределенной прибыли в размере 494 125 тыс. руб., составляющей 59% от общей величины собственного капитала. За отчетный период нераспределенная прибыль снизилась на 5,9% (30 745 тыс. руб.). Добавочный капитал в размере 242 089 тыс. руб. формирует 29% структуры собственного капитала и за период снизился на 13,9% (39 173 тыс. руб.).

Долгосрочные обязательства представлены преимущественно долгосрочными кредитами и займами в размере 341 844 тыс. руб., что составляет 98% всех долгосрочных обязательств. За квартал данная категория обязательств снизилась на 29,9% (145 603 тыс. руб.).

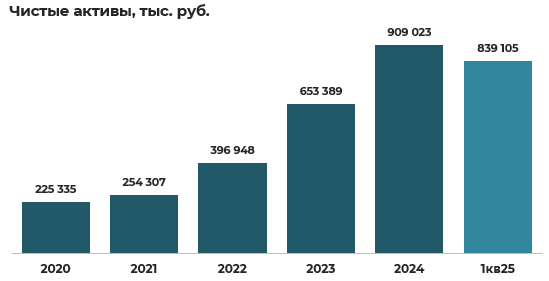

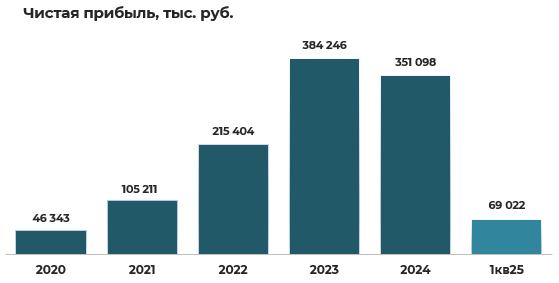

За I квартал 2025 года стоимость чистых активов эмитента снизилась на 7,7% (69 918 тыс. руб.) вследствие использования нераспределенной прибыли прошлых лет на сумму 99 767 тыс. руб. и уменьшения добавочного капитала на 39 173 тыс. руб. при получении чистой прибыли за отчетный период в размере 69 022 тыс. руб.

Результаты деятельности и рентабельность эмитента

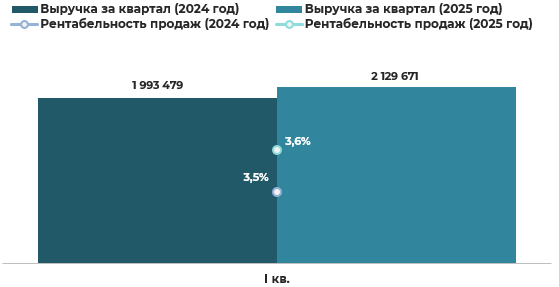

За I квартал 2025 года выручка эмитента составила 2 129 671 тыс. руб., что на 6,8% (136 192 тыс. руб.) выше показателя аналогичного периода 2024 года. Рентабельность продаж практически не изменилась и составила 3,6% против 3,5% в аналогичном периоде прошлого года (рост на 0,1 процентного пункта).

По итогам I квартала 2025 года эмитент получил чистую прибыль в размере 69 022 тыс. руб., что на 1,5% (1 033 тыс. руб.) ниже показателя аналогичного периода прошлого года.

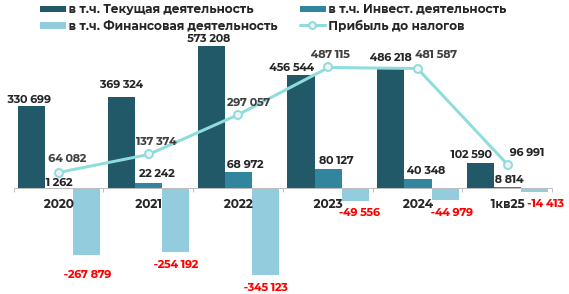

Основным источником прибыли в I квартале 2025 года, как и в предыдущих периодах, являлся результат от операционной деятельности эмитента. За отчетный период прибыль от операционной деятельности составила 102 590 тыс. руб., что практически соответствует показателю аналогичного периода прошлого года (102 757 тыс. руб.).

Инвестиционная деятельность принесла эмитенту доходы в размере 108 639 тыс. руб., в основном за счет доходов от выбытия основных средств в размере 100 361 тыс. руб. (92,4%) и процентных доходов по финансовым вложениям в размере 7 844 тыс. руб. (7,2%). Расходы по инвестиционной деятельности в объеме 99 825 тыс. руб. практически в полном объеме были сформированы за счет расходов от выбытия основных средств (99 795 тыс. руб.). Положительный результат по инвестиционной деятельности составил 8 814 тыс. руб., что на 26% (1 800 тыс. руб.) превысило показатель аналогичного периода предыдущего года.

По финансовой деятельности доходы в размере 54 311 тыс. руб. практически полностью были сформированы за счет положительных курсовых разниц от пересчета активов и обязательств, выраженных в иностранной валюте, в размере 54 284 тыс. руб. Расходы составили 68 724 тыс. руб., в том числе отрицательные курсовые разницы — 43 052 тыс. руб. (62,6%) и процентные расходы по кредитам и займам — 25 357 тыс. руб. (36,9%). Убыток по финансовой деятельности составил 14 413 тыс. руб., что на 28% (3 192 тыс. руб.) больше убытка I квартала 2024 года, и обусловлен процентными расходами по полученным кредитам и займам (сальдо по курсовым разницам положительное — 11 232 тыс. руб.).

Дебиторская и кредиторская задолженность

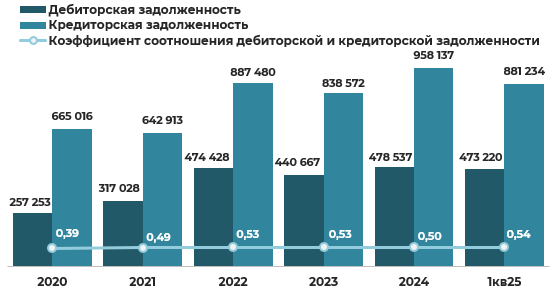

За I квартал 2025 года дебиторская задолженность эмитента снизилась на 1,1% (5 317 тыс. руб.) до 472 220 тыс. руб., а кредиторская задолженность при этом показала более существенное снижение — на 8% (76 903 тыс. руб.), составив на отчетную дату 881 234 тыс. руб.

Указанная динамика привела к некоторому приближению коэффициента соотношения дебиторской и кредиторской задолженности к оптимальному диапазону (0,9–1,0) — показатель улучшился с 0,50 на начало года до 0,54 на отчетную дату.

В структуре кредиторской задолженности наибольший удельный вес составляет задолженность перед поставщиками и подрядчиками — 64,0% (565 403 тыс. руб.), которая за отчетный период снизилась на 18,1% (125 271 тыс. руб.).

Долгосрочные и краткосрочные финансовые обязательства

В I квартале 2025 года совокупная задолженность по кредитам и займам эмитента снизилась на 5% (45 534 тыс. руб.) и на отчетную дату составила 894 541 тыс. руб. При этом в структуре кредитного портфеля произошли достаточно существенные изменения: доля краткосрочных обязательств возросла с 48,1% до 61,8%, а доля долгосрочных обязательств соответственно снизилась с 51,9% до 38,2%.

На конец отчетного периода краткосрочные обязательства составили 552 697 тыс. руб. (прирост на 100 069 тыс. руб.), долгосрочные — 341 844 тыс. руб. (снижение на 145 603 тыс. руб.).

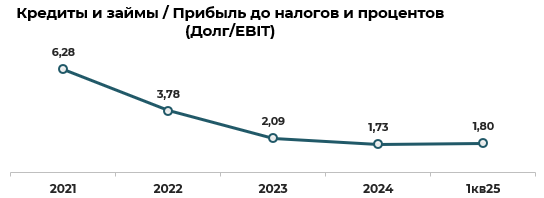

Данный коэффициент отражает уровень долговой нагрузки компании и показывает за какое время (лет) компания сможет исполнить свои обязательства, направляя на их погашение весь чистый денежный поток. Чем выше значение показателя, тем больше уровень долговой нагрузки, а значит, и риск неисполнения финансовых обязательств.

В международной практике «нормальным» представляется коэффициент, значение которого <3. Компании с показателем, превышающим 4–5, характеризуются высокой долговой нагрузкой.

По итогам I квартала 2025 года коэффициент Долг/EBIT составил 1,80, что свидетельствует о низкой долговой нагрузке эмитента.

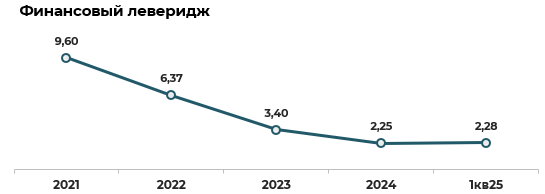

Коэффициент финансового левериджа отражает соотношение заемного и собственного капитала компании. Оптимальным считается паритетное соотношение обязательств и собственного капитала (чистых активов), что соответствует значению коэффициента финансового левериджа, равному 1.

С 2022 года наблюдается устойчивая положительная динамика показателя финансового левериджа эмитента, который достиг уровня 2,28 на конец 1 квартала 2025 года, что несмотря на несоответствие нормативу свидетельствует о достаточно высокой доле собственного капитала в структуре источников финансирования эмитента.

Платежеспособность и ликвидность. Мультипликаторы

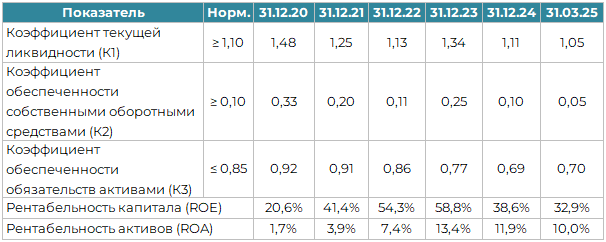

На начало 2025 года все ключевые финансовые коэффициенты находились в пределах своих нормативных значений. По итогам I квартала 2025 года наблюдается некоторое ухудшение показателей К1 и К2, связанное с изменениями в структуре баланса. Тем не менее, значения данных коэффициентов остаются в приемлемом диапазоне, что свидетельствует о сохранении устойчивого финансового положения эмитента.

Рентабельность собственного капитала (ROE) за I квартал 2025 года снизилась относительно прошлого года на 5,7% до 32,9%, а рентабельность активов (ROA) на 1,9% до 10,0%.

Выводы и предположения

Комплексный анализ финансовых показателей ООО «Евроторг» позволяет утверждать, что эмитент на сегодня является одним из самых надежных заемщиков на белорусском публичном долговом рынке, демонстрируя устойчивые операционные результаты.

За I квартал 2025 года компания показала рост выручки на 6,8% до 2 129 671 тыс. руб. по сравнению с аналогичным периодом прошлого года, что свидетельствует о положительной динамике основной деятельности. Рентабельность продаж практически не изменилась и составила 3,6% указывая на стабильную эффективность операционной деятельности и способность эмитента поддерживать маржинальность в условиях роста оборотов.

Структура баланса эмитента характеризуется преобладанием оборотных активов (60% от общей величины активов), что обеспечивает достаточный уровень ликвидности для текущей операционной деятельности. Значительную долю в оборотных активах занимают запасы (48%) и дебиторская задолженность (29%), что соответствует отраслевой специфике торговых компаний.

Финансовая устойчивость эмитента находится на приемлемом уровне. Собственный капитал составляет 30% от общих источников финансирования, что при текущем масштабе деятельности обеспечивает достаточную финансовую независимость. Коэффициент финансового левериджа на уровне 2,28 указывает на сбалансированное использование заемных средств без избыточной долговой нагрузки.

Определенного внимания заслуживает изменение в 1 квартале 2025 года структуры долговых обязательств компании. Доля краткосрочных обязательств в общем объеме кредитного портфеля возросла с 48,1% до 61,8%, что требует более активного управления денежными потоками для обеспечения своевременного погашения текущих обязательств. Вместе с тем общая задолженность по кредитам и займам снизилась на 5% до 894 541 тыс. руб., что положительно характеризует долговую политику эмитента и его способность к планомерному сокращению долговой нагрузки.

Показатели рентабельности за I квартал 2025 года демонстрируют незначительное снижение по сравнению с 2024 годом в целом. Так рентабельность собственного капитала (ROE) снизилась на 5,7% до 32,9%, а рентабельность активов (ROA) на 1,9% до 10,0%. Несмотря на некоторое снижение, данные показатели остаются на исключительно высоком уровне, значительно превышая среднеотраслевые значения, подтверждая высокую эффективность использования капитала и активов эмитентом и характеризуют ООО «Евроторг» как высокорентабельную компанию с отлаженными бизнес-процессами и эффективной операционной моделью.

Сохранение столь высоких показателей рентабельности в условиях возможного влияния системы государственного регулирования цен демонстрирует способность менеджмента компании адаптироваться к внешним ограничениям и поддерживать конкурентные преимущества, что дополнительно укрепляет инвестиционную привлекательность эмитента.

Долговая нагрузка эмитента остается на консервативном уровне. Коэффициент Долг/EBIT составил 1,80, что значительно ниже критического значения 3,0 и указывает на низкий риск неисполнения финансовых обязательств.

Ключевые коэффициенты ликвидности и платежеспособности находятся в пределах нормативных значений, что подтверждает способность эмитента своевременно исполнять краткосрочные обязательства. Некоторое ухудшение показателей К1 и К2 за I квартал 2025 не носит критичного характера и остается в приемлемых пределах.

Проведенный анализ подтверждает финансовую устойчивость ООО «Евроторг» и способность компании обслуживать свои обязательства в краткосрочной и среднесрочной перспективе. Сочетание стабильной операционной деятельности, умеренной долговой нагрузки и достаточного уровня ликвидности формирует надежную основу для исполнения обязательств по корпоративным облигациям.

Риски инвестирования оцениваются как низкие, что делает ценные бумаги эмитента подходящими для инвесторов, ориентированных на стабильность при разумном уровне доходности.

________________________

Информация, содержащаяся в данном обзоре, представляется исключительно в информационных целях и не является индивидуальной инвестиционной рекомендацией.

ЗАО «Айгенис» не несет ответственности за инвестиционные решения, принятые на основании данной информации.

Материал подготовлен 20.06.2025.

Использование материалов допускается только с письменного согласия ЗАО «Айгенис».

Как это работает:

- Напишите или позвоните — мы быстро ответим

- Проконсультируем по всем шагам регистрации в мобильном приложении для старта работы на фондовом рынке

- После завершения сделок вы получите подробный отчет о проведенных операциях и текущем состоянии вашего портфеля в мобильном приложении