Новый выпуск облигаций ООО «Евроторг»

С 20.04.2022 к размещению на Белорусской валютно-фондовой бирже допускается 24 выпуск облигаций ООО «Евроторг» – лидера на рынке продовольственного ретейла в Беларуси (сети магазинов «Евроопт», «Хит!», «Грошык»).

Инструмент

- Тикер: ЕВРОТОРГ Оп24

- Номинальная стоимость: 1000 USD

- Объем выпуска: 5 000 000 USD (5 000 штук)

- Купонный доход: 10% годовых, выплата ежеквартально (ближайшая дата выплаты процентного дохода – 05.07.2022)

- Срок обращения: по 01.10.2026 (допускаются к обращению на Белорусской валютно-фондовой бирже – с 20.04.2022)

- Досрочный выкуп облигаций эмитентом: возможен при достижении договоренности с эмитентом по цене, количеству и срокам досрочного выкупа

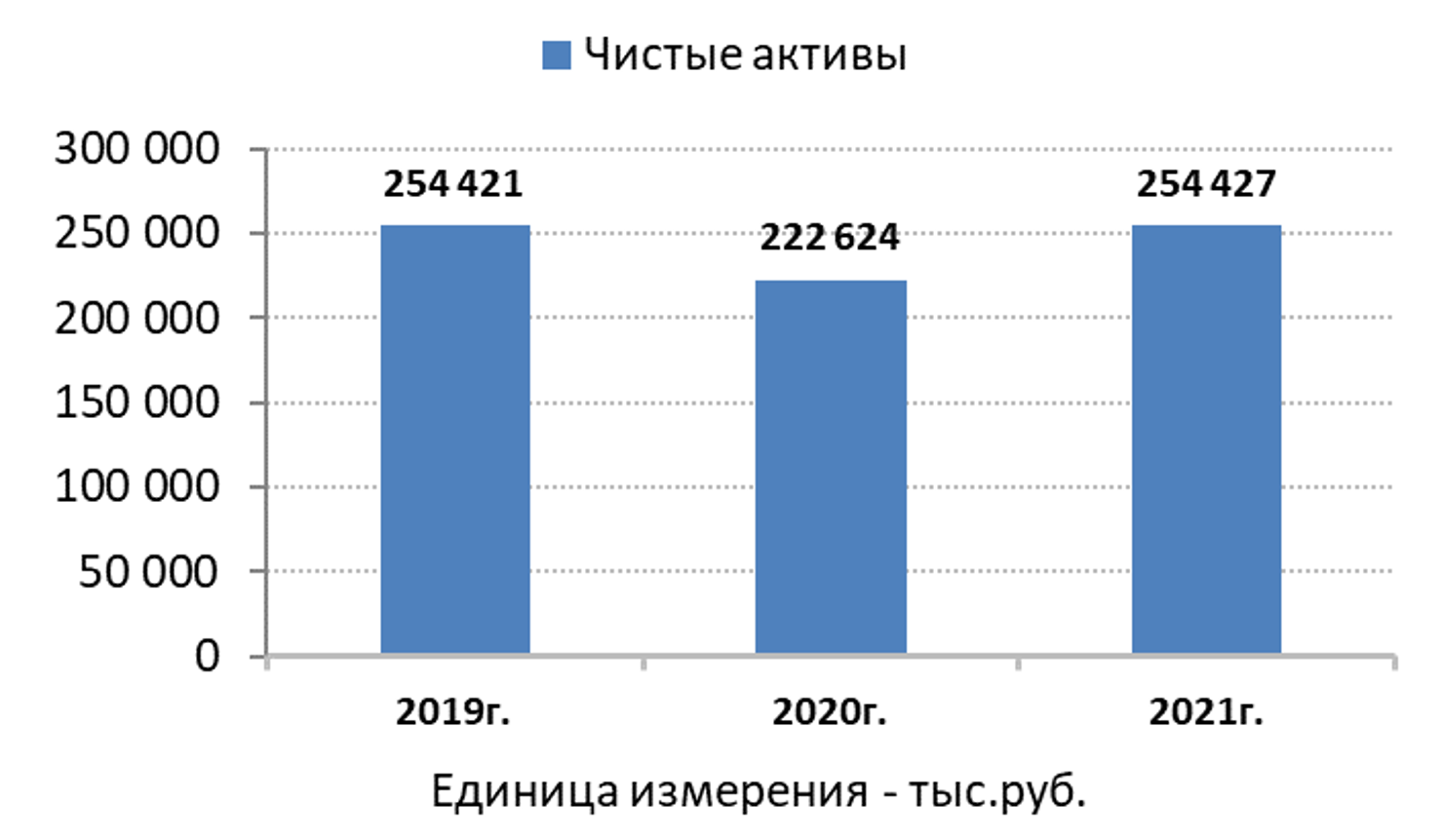

- Обеспечение: необеспеченные, объем выпуска в пределах чистых активов (собственного капитала) эмитента (254 427 тыс. руб. на 01.01.2022)

Об эмитенте

За время, прошедшее с даты опубликования нашего предыдущего обзора ООО «Евроторг» (25.02.2022), эмитент успел раскрыть информацию об итогах работы в 2021 году.

За год розничная сеть ООО «Евроторг» увеличилась на 96 продовольственных магазинов – до 1 023, торговая площадь сети на конец года составила 373,3 тыс. кв.м. (+8%), количество населенных пунктов – 337 (+9).

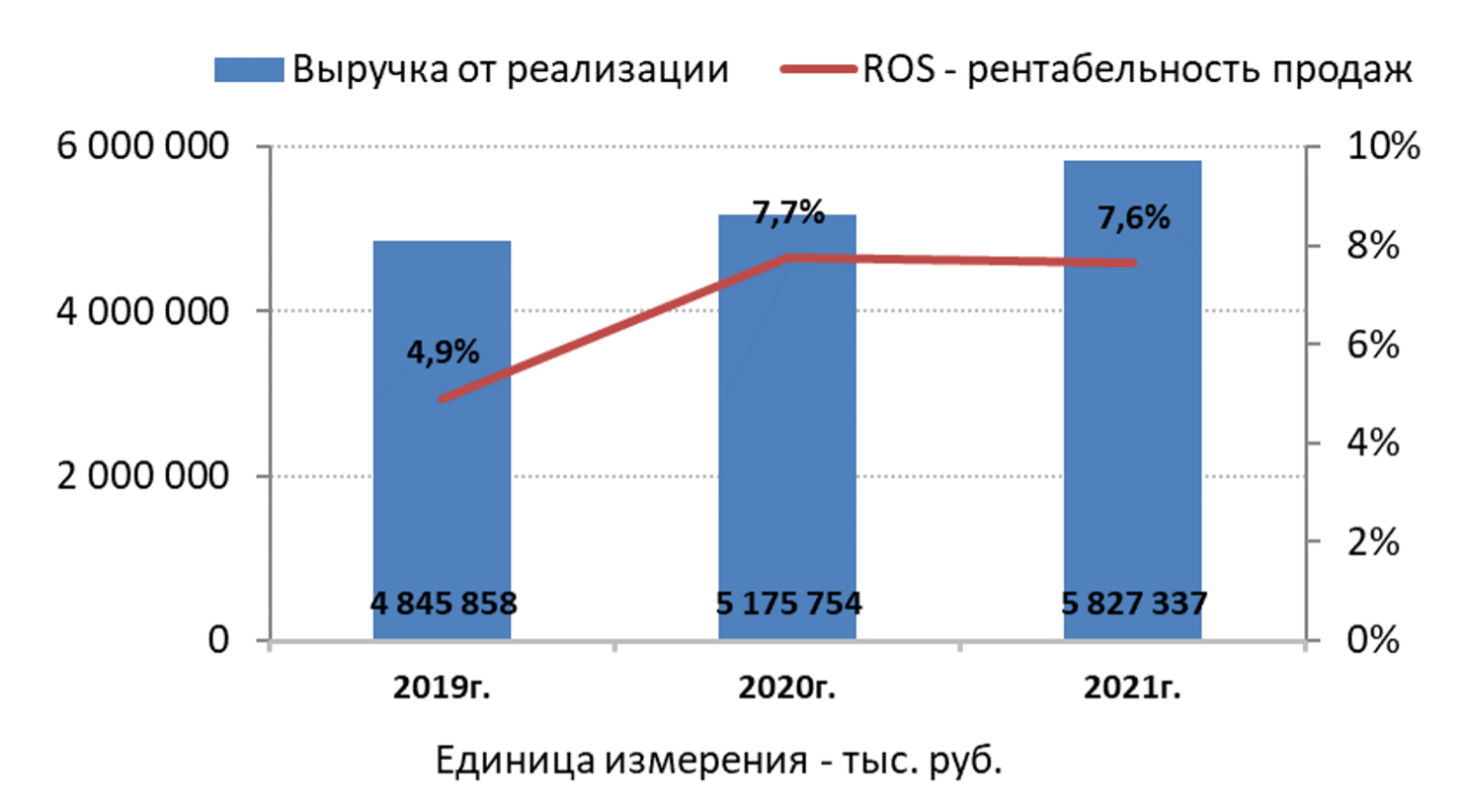

Выручка компании увеличилась на 12,6% и составила 5 827 млн руб.

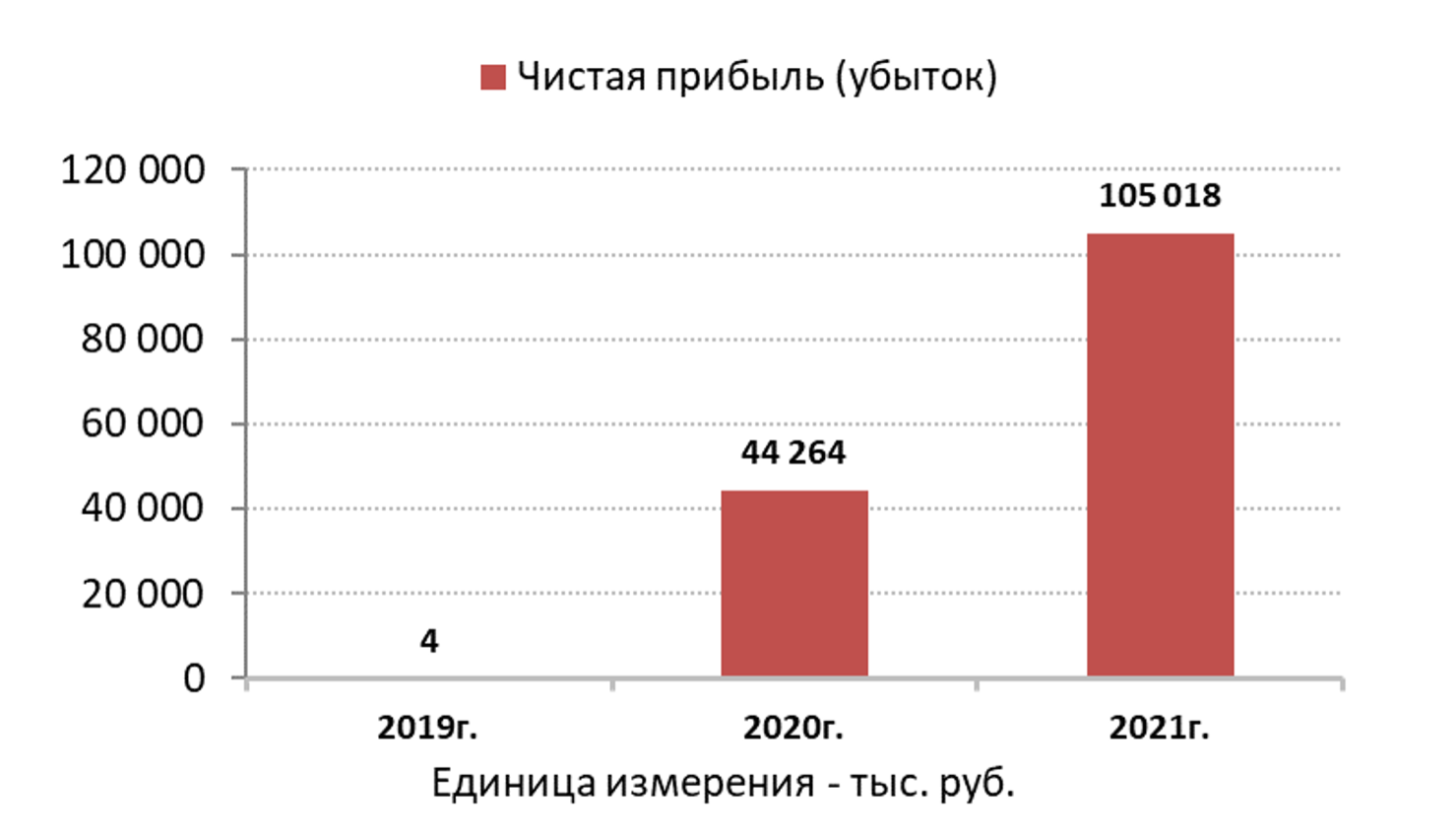

Помимо объема выручки и рентабельности продаж, которая по итогам 2021 года составила 7,6%, на общий финансовый результат ООО «Евроторг» значительное влияние оказали курсовые разницы от пересчета активов и обязательств (-119 625 тыс. руб.). Частично компенсировать отрицательное влияние курсовых разниц помог рост доходов от инвестиционной деятельности: доходы от участия в уставном капитале других организаций (+13 433 тыс. руб.) и проценты от размещаемых в депозиты временно свободных денежных средств (+29 434 тыс. руб.). Чистая прибыль по итогам 2021 года составила 105 018 тыс. руб., что более чем в 2 раза превышает результат прошлого года.

Хорошие результаты позволили ООО «Евроторг» увеличить стоимость чистых активов до уровня 2019 года.

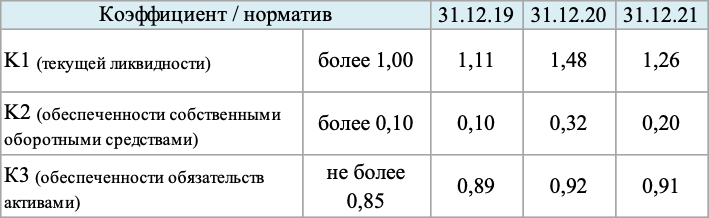

При этом коэффициенты текущей ликвидности и обеспеченности собственными оборотными средствами ООО «Евроторг» превышают установленные законодательством нормативные значения, а коэффициент обеспеченности обязательств активами демонстрирует положительную динамику.

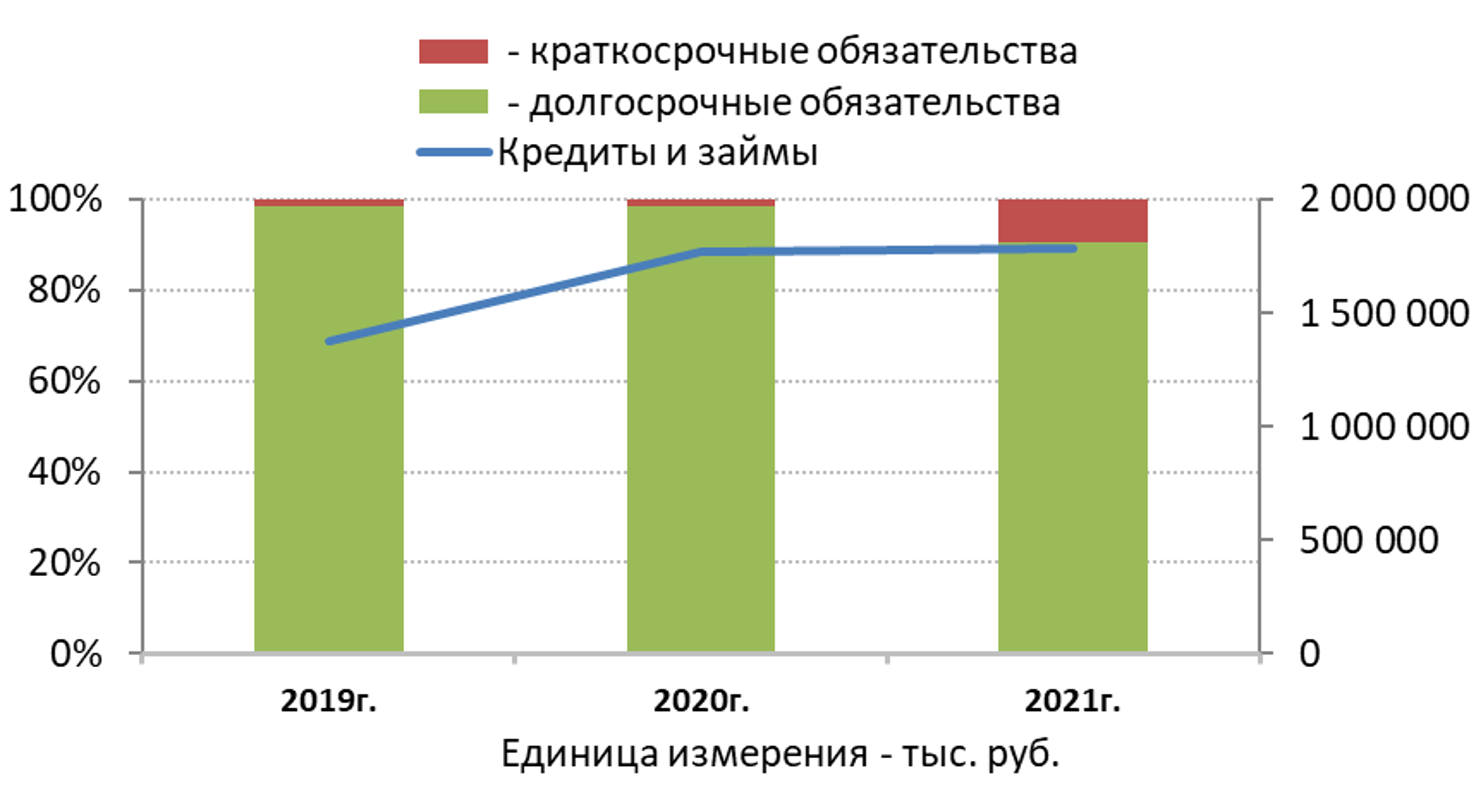

Как отмечалось в предыдущем обзоре, компания активно инвестирует в дальнейший рост своей розничной сети за счет заемных средств. На конец года объем задолженности по кредитам и займам составил 1 786 млн руб. (+1,1%). При этом в структуре заемных средств доля обязательств со сроками погашения в течение ближайших 12 месяцев увеличилась до 9,2%.

Исходя из этого можно предположить, что размещение нового выпуска облигаций осуществляется с целью рефинансирования кредитной задолженности. Подобным образом ООО «Евроторг» ранее рефинансировала облигации, размещенные на международных рынках – Ирландской фондовой бирже и Московской бирже.

Следует отметить, что ситуация на финансовых рынках не самая благоприятная для заемщиков, для привлечения инвесторов компании пришлось предложить ставку 10% годовых, что выше уровня, на котором облигации ООО «Евроторг» размещались ранее. Тем не менее, увеличение расходов на обслуживание задолженности не должно создать для компании больших проблем – размер начисленных процентов за 2021 год составил всего 2,7% от полученной выручки.

Выводы и предположения

В марте этого года ведущие рейтинговые агентства Fitch Ratings (Fitch) и S&P GlobalRatings (S&P) понизили кредитный рейтинг компании, однако вызвано это понижением суверенного рейтинга Беларуси, а не результатами работы ООО «Евроторг».

В 2021 году компания только укрепила свои лидирующие позиции на рынке продовольственного ретейла. Полагаем, что 24 выпуск облигаций ООО «Евроторг» хороший выбор для инвесторов, предпочитающий разумный баланс между доходностью и надежностью.

Обзор не является инвестиционной рекомендацией. ЗАО «Айгенис» не несет ответственности за инвестиционные решения, принятые на основании данной информации.

Информация подготовлена на основании данных открытых источников:

Как это работает:

- Напишите или позвоните — мы быстро ответим

- Проконсультируем по всем шагам регистрации в мобильном приложении для старта работы на фондовом рынке

- После завершения сделок вы получите подробный отчет о проведенных операциях и текущем состоянии вашего портфеля в мобильном приложении