Облигации Айгенис: особенности, различия и доходность

Среди начинающих инвесторов достаточно часто возникают вопросы о том, почему у ЗАО «Айгенис» так много разных выпусков облигаций, в чем отличие одного выпуска от другого и какие выпуски более интересны с точки зрения инвестиций. В данной статье мы постараемся дать ответы на все эти вопросы, а также рассмотрим действующие выпуски облигаций ЗАО «Айгенис», их отличия между собой и преимущества для инвесторов.

ЗАО «Айгенис» является одним из крупнейших эмитентов корпоративных облигаций на рынке Республики Беларусь.

Компания регулярно выпускает новые облигации с различными характеристиками, что позволяет ей привлекать финансирование для своих проектов и предоставлять инвесторам широкий выбор инструментов для размещения своих средств.

Облигации ЗАО «Айгенис», номинированные в национальной валюте, получили наибольшее распространение на рынке благодаря более высокой процентной ставке по ним и являются достаточно доходным инвестиционным вложением. На фоне относительно стабильного курса белорусского рубля эти облигации выглядят интересными для инвесторов, ищущих высокодоходные инструменты.

Самыми ранними по выпуску из всех действующих в настоящий момент облигаций, номинированных в национальной валюте, являются облигации 8-го и 9-го выпусков (Айгенис Оп8 и Айгенис Оп9), выпущенные в обращение в октябре 2022 года со сроком погашения в марте 2026 года. Облигации данных выпусков отличаются между собой номинальной стоимостью одной облигации (500 BYN в 8-м выпуске и 200 BYN в 9-м), сроками выплаты купонного дохода (1 раз в полгода в 8-м выпуске и ежеквартально в 9-м) и изначальным размером доходности (18% годовых в 8-м выпуске и 17% в 9-м).

| Айгенис Оп8

Номинал: 500 BYN Дата погашения: 03.03.2026 Доходность к погашению: 20,5% годовых Купон: 18% годовых, 1 раз в 6 месяцев |

Айгенис Оп9

Номинал: 200 BYN Дата погашения: 03.03.2026 Доходность к погашению: 20,5% годовых Купон: 17% годовых, 1 раз в квартал |

| Продажа облигаций осуществляется с дисконтом к номиналу (ниже текущей стоимости). | |

В настоящий момент доходность до погашения по данным облигациям отличается от доходности, указанной в эмиссионных документах, и составляет 20,5% годовых. Заявленная доходность обеспечивается за счет разницы между ценой покупки и продажи облигаций (дисконта), а также купонного дохода — продажа осуществляется с дисконтом к номиналу (ниже текущей стоимости). Отличительной чертой данных выпусков является то, что по ним инвесторам предоставляется возможность краткосрочного инвестирования путем заключения форвардных сделок в дату приобретения облигаций непосредственно у ЗАО «Айгенис». Так, при инвестировании на срок 3 месяца доходность составит 12% годовых, на 4 месяца – 13%, на 5–6 месяцев – 14%, на 7–9 месяцев – 16%, на 1 год – 18%.

В марте 2023 года в обращение были выпущены облигации 10-го и 11-го выпусков (Айгенис Оп10 и Айгенис Оп11) с одинаковой номинальной стоимостью облигации (200 BYN) и сроком выплат купонного дохода (ежеквартально), но отличающиеся между собой конечной датой погашения (30.07.2027г. в 10-м выпуске и 28.03.2030г. в 11-м) и размером процентного дохода (18% в 10-м выпуске и 15% в 11-м).

| Айгенис Оп10

Номинал: 200 BYN Дата погашения: 30.07.2027 Доходность к погашению: 21,5% годовых Купон: 18% годовых, 1 раз в квартал |

Айгенис Оп11

Номинал: 200 BYN Дата погашения: 28.03.2030 Доходность к погашению: 22% годовых Купон: 15% годовых, 1 раз в квартал |

| Продажа облигаций осуществляется с дисконтом к номиналу (ниже текущей стоимости). | |

В настоящий момент доходность до погашения по данным облигациям отличается от доходности, указанной в эмиссионных документах, и составляет 21,5% годовых по 10-му выпуску и 22% по 11-му. Заявленная доходность обеспечивается за счет продажи облигаций с дисконтом к номиналу (ниже их текущей стоимости), а отличительной чертой данных выпусков является их самая высокая на сегодня доходность среди всех других облигаций ЗАО «Айгенис».

В июне 2023 года с целью привлечения средств для приобретения еврооблигаций эмитентов Российской Федерации, таких как Министерство финансов Российской Федерации, ОАО «Российские железные дороги», ПАО «Газпром», ПАО «Фосагро», был выпущены пул облигаций по 4 выпускам, номинированным в национальной валюте (Aigen18-RF, Aigen19-RZD, Aigen20-GAZ, Aigen21- PHOSAGR). Поскольку планировалось приобретение еврооблигаций разных эмитентов, отличающихся между собой по условиям размещения, то соответствующие различия были учтены и в условиях размещения целевых облигаций ЗАО «Айгенис».

| Aigen18-RF

Номинал: 200 BYN Дата погашения: 24.07.2028 Купон: 20% годовых, 1 раз в квартал

|

Aigen19-RZD

Номинал: 200 BYN Дата погашения: 03.11.2025 Доходность к погашению: 19% годовых Купон: 21% годовых, 1 раз в квартал |

Aigen20-GAZ

Номинал: 200 BYN Дата погашения: 21.04.2025 Доходность к погашению: 20% годовых Купон: 22% годовых, 1 раз в квартал |

Aigen21- PHOSAGR

Номинал: 200 BYN Дата погашения: 24.02.2025 Доходность к погашению: 20% годовых Купон: 22% годовых, 1 раз в квартал |

| Продажа облигаций осуществляется по текущей стоимости. | Продажа облигаций осуществляется с наценкой к номиналу (выше текущей стоимости). | ||

Номинальная стоимость одной облигации по всем выпускам составляет 200 BYN, выплата купонного дохода ежеквартально, а отличаются облигации между собой изначальный размером доходности и сроком погашения (20% и погашение в июле 2028 года по Aigen18-RF, 21% и погашение в ноябре 2025 года по Aigen19-RZD, 22% и погашение в апреле 2025 года по Aigen20-GAZ, и 22% со сроком погашения в феврале 2025 года по Aigen21- PHOSAGR).

В настоящий момент доходность к погашению по данным выпускам составляет 20% (Aigen18-RF, Aigen20-GAZ, Aigen21- PHOSAGR) и 19% (Aigen19-RZD), а продажа облигаций (кроме Aigen18-RF) осуществляется с наценкой к номиналу (выше текущей стоимости), по Aigen18-RF по текущей стоимости. Отличительной чертой данных выпусков (кроме Aigen18-RF) являются относительно короткие сроки их размещения и наиболее близкая по сравнению с другими выпусками дата погашения.

В ноябре и декабре 2023 года в обращение дополнительно были выпущены еще 3 выпуска облигаций (Айгенис Оп22, Айгенис Оп23, Айгенис Оп22), имеющими свои характерные особенности как между собой, так и по отношению к другим выпускам.

| Айгенис Оп22

Номинал: 500 BYN Дата погашения: 24.07.2028 Купон: 18% годовых, 1 раз в квартал Продажа облигаций осуществляется по текущей стоимости |

Айгенис Оп23

Номинал: 1000 BYN Дата погашения: 10.04.2027 Купон: 17% годовых, ежемесячно Продажа облигаций осуществляется по текущей стоимости. |

Айгенис Оп24

Номинал: 200 BYN Дата погашения: 28.12.2028 Купон: 18% годовых, 1 раз в квартал Продажа облигаций осуществляется по текущей стоимости |

| Обеспечение: договор добровольного страхования ответственности за неисполнение (ненадлежащее исполнение) обязательств с ЗАСО «КЕНТАВР». | Оферта: 28.12.2024, 28.12.2025, 28.12.2026, 28.12.2027 (не более 20% размещенных облигаций). |

Так, номинальная стоимость облигации 22-го выпуска составляет 500 BYN, срок погашения в ноябре 2028 года, доходность 18% годовых с ежеквартальной выплатой купонного дохода. Отличительной чертой данного выпуска является то, что в качестве обеспечения предусмотрено страхование ответственности эмитента в то время, когда все остальные выпуски были выпущены в пределах чистых активов эмитента.

Номинальная стоимость облигаций 23-го выпуска составляет 1 000 BYN, срок погашения в апреле 2027 года, доходность 17% годовых. Характерной особенностью 23 выпуска по сравнению с остальными выпусками является ежемесячная выплата купонного дохода, в то время как в большинстве других выпусков предусмотрена ежеквартальная выплата купонного дохода, а по некоторым выпускам (6, 7 и 8) 1 раз полгода.

Номинальная стоимость облигаций 24 выпуска составляет 200 BYN, срок погашения в декабре 2028 года, доходность 18% с ежеквартальной выплатой купонного дохода. В этом выпуске в отличие от всех остальных выпусков предусмотрена ежегодная оферта.

Справочно: Оферта – право (при соблюдении установленных условий) досрочной продажи инвестором приобретенных им облигаций в установленные даты. Порядок выкупа в случае, если он предусмотрен, определяется эмитентом в Проспекте эмиссии.

Продажа облигаций этих 3-х выпусков осуществляется по их текущей стоимости.

Говоря об облигациях ЗАО «Айгенис» нельзя не упомянуть о еще действующих самых старых его облигациях выраженных в иностранной валюте 6 выпуска (Айгенис Оп6), выпущенных в январе 2020 года номинальной стоимостью 1 000 USD, с купонным доходом 4,8% годовых (выплата 1 раз в полгода) и сроком погашения в мае 2024 года.

В сентябре 2020 года с той же целью в обращение дополнительно были выпущены облигации 7 выпуска (Айгенис Оп7), но уже с более интересными для инвесторов условиями – номинальная стоимость была уменьшена до 100 USD, а купонный доход увеличен до 6,5% годовых. Периодичность выплат купонного дохода и срок погашения идентичны 6 выпуску.

Данные выпуски были последними выпусками компании в иностранной валюте, так как в июле 2021 года в Беларуси законодательно был введен запрет на эмиссию облигаций, номинированных в иностранной валюте.

В этой связи дальнейшее широкое развитие на фондовом рынке страны получили облигации, номинированные в белорусских рублях, стоимость и доходность по которым стала привязана к изменению курса иностранной валюты, так называемые индексируемые облигации.

ЗАО «Айгенис» не осталось в стороне от внедрения данного финансового инструмента и в июне 2023 года осуществила эмиссию индексируемых к USD облигаций 17 выпуска (Айгенис Оп17), номинальной стоимостью 500 BYN, что по курсу Национального банка РБ на дату выпуска эквивалентно 167,28 USD, сроком погашения в августе 2027 года, с изначальной доходностью 10% годовых и ежеквартальной выплатой купонного дохода.

В настоящий момент доходность до погашения по данным облигациям отличается от доходности, указанной в эмиссионных документах, и составляет 9% годовых, а их продажа осуществляется с наценкой к номиналу (выше текущей стоимости).

Подробнее о «псевдовалютных» облигациях ЗАО «Айгенис»

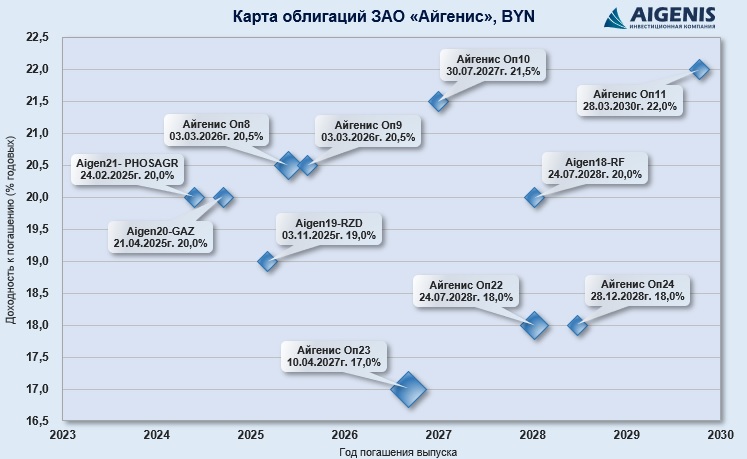

В дополнение к изложенному материалу представляем визуализированную карту облигаций ЗАО «Айгенис» номинированных в национальной валюте с краткими характеристиками действующих выпусков, а также текущей доходностью к погашению по ним:

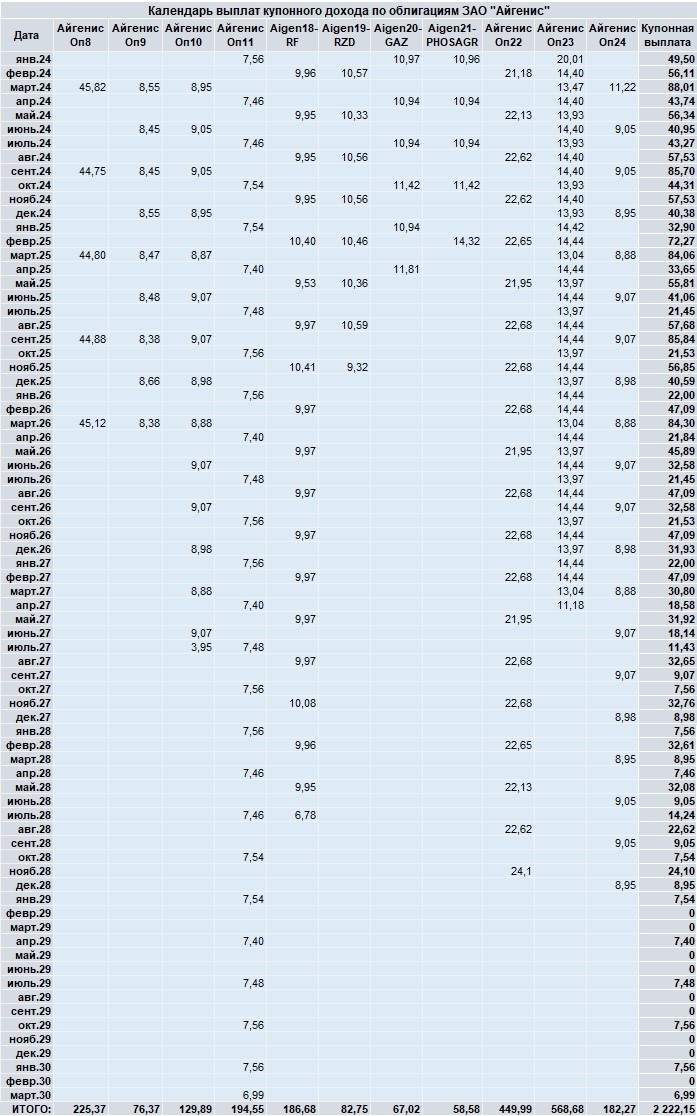

Также мы разработали календарь купонных выплат по всем действующим облигациям ЗАО «Айгенис», выраженным в национальной валюте. Этот инструмент дает инвесторам полную информацию о датах и размерах купонных выплат по каждой облигации. Календарь станет ценным ресурсом для инвесторов при формировании и оптимизации их инвестиционных портфелей, и позволит учесть ожидаемый уровень дохода и частоту выплат в будущем. Например, с помощью календаря инвесторы могут стратегически спланировать свои инвестиции так, чтобы получать регулярный определенный доход каждый месяц.

Заявка на получение индивидуальной консультации по покупке облигаций.

Дополнительную информацию можно получить по телефону +375 (29) 336-00-13

Как это работает:

- Напишите или позвоните — мы быстро ответим

- Проконсультируем по всем шагам регистрации в мобильном приложении для старта работы на фондовом рынке

- После завершения сделок вы получите подробный отчет о проведенных операциях и текущем состоянии вашего портфеля в мобильном приложении