Обзор эмитента облигаций ООО «Лизинговая компания «Евротайм»

Эмитент

- Наименование: ООО «Лизинговая компания «Евротайм»;

- УНП: 193395412;

- Дата регистрации в ЕГР: 05.03.2020г.;

- Юридический адрес: г. Минск, пр-т Дзержинского, д. 3Б, пом. 91;

- Сайт в сети Интернет: https://eurotime.by;

- Исполнительный орган: Директор Радьков Максим Александрович;

- Собственники: ООО «Инвестиционная группа «Инсайт», РФ — 80,0% (с апреля 2024г.), Радьков Максим Александрович, РБ — 20,0%.

ООО «Инвестиционная группа Инсайт» — частная инвестиционная компания, основанная в 2022 году Миракяном Аветом Владимировичем, и осуществляющая прямые инвестиции и управление активами в России и странах СНГ. Крупнейшими активами ИГ «Инсайт» являются лизинговые компании «ДельтаЛизинг» (лизинг оборудования), «Флит Финанс» (лизинг лесозаготовительной, специальной и дорожно-строительной техники, грузового автотранспорта), «Флит Автолизинг», (лизинг автотранспорта) и компания «Билантлия», оказывающая услуги операционного лизинга и проката автомобилей под брендом RexRent.

Радьков Максим Александрович имеет более чем 20-летний опыт работы на рынке лизинговых услуг РБ. С 2005 года и до создания ООО «Лизинговая компания «Евротайм» являлся директором и одним из собственников (49%) лизинговой компании ООО «АстраЛизинг». С 2006 года занимал должность заместителя директора СООО «РЕССО -БелЛизинг».

ООО «Лизинговая Компания «Евротайм» специализируется на предоставлении услуг финансового лизинга (преимущественно транспортных средств) как для юридических («инвестиционный лизинг»), так и для физических («потребительский» лизинг) лиц на внутреннем рынке Республики Беларусь.

Эмитент включен в реестр лизинговых организаций 20.03.2020 года.

По итогам деятельности в 2023 году эмитент занял 8 место в общем рейтинге из 25 лизинговых компаний РБ (2 место среди 17 лизинговых компаний не являющихся дочерними компаниями белорусских банков), поднявшись с 11 места по итогам 2022 года.

70% объема нового бизнеса приходилось на «Инвестиционный лизинг» (в составе которого основной удельный вес (94%) приходился на стоимость транспортных средств) и 30% на «Потребительский лизинг» (в составе которого основной удельный вес (99%) приходился на стоимость легкового транспорта).

В рейтинге лизинговых компаний в сегменте «Инвестиционный лизинг» эмитент занял 9-е место, в том числе в рейтинге «Транспортные средства» 7-е место по общей стоимости переданных транспортных средств и 3-место по количеству отгруженных транспортных средств. В категории «Грузовой автотранспорт» эмитент занял 6-е место по общей стоимости переданных транспортных средств, а в категории «Легковой автотранспорт» 3-е место по общей стоимости транспортных средств и 2-е место по количеству отгруженных легковых автомобилей. По «Иным предметам инвестиционного лизинга» эмитент занял 4-е место.

В рейтинге лизинговых компаний в сегменте «Потребительский лизинг» эмитент занял 7-е место, в том числе в рейтинге «Легковой автотранспорт» также 7-е место.

По объему прибыли, приходящейся на одного работника, среди всех компаний эмитент стал 5-м, а по объему нового бизнеса, приходящемуся на одного работника, занял 4-е место. По объему чистых активов эмитент в общем рейтинге лизинговых компаний по итогам 2023 года занял 10-е место.

Доля просроченной задолженности по заключенным договорам лизинга находится на достаточно низком уровне (на конец 2023 года — 1,81%) и по данному параметру эмитент занял 19 место в рейтинге лизинговых компаний.

Численность сотрудников на 01.10.2024 составляет 47 человек. Обособленных подразделений (филиалов, представительств), дочерних и зависимых обществ эмитент не имеет.

В октябре 2024 года ООО «Лизинговая компания «Евротайм» присвоен кредитный рейтинг на уровне by.A (прогноз неопределенный) от рейтингового агентства BIK Ratings, который характеризует кредитоспособность эмитента на уровне выше среднего. По оценке BIK Ratings, ООО «Лизинговая Компания «Евротайм» в краткосрочной перспективе с вероятностью выше среднего обеспечит своевременное выполнение всех текущих финансовых обязательств, возникающих в ходе его деятельности. Вероятность финансовых затруднений в случае возникновения обязательств, требующих значительных единовременных выплат, оценивается на уровне ниже среднего.

Ранее, в июле 2024 года эмитенту тем же рейтинговым агентством был присвоен рейтинг деловой репутации на уровне AA reputation, который характеризует деловую репутацию высокого уровня, а в мае 2024 года ESG-рейтинг на уровне A.esg.

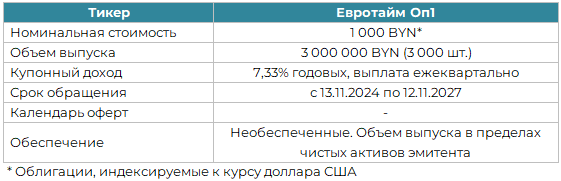

Облигации, допущенные к обращению на БВФБ

Финансовые показатели эмитента

Операционная деятельность эмитента началась с момента его государственной регистрации в 2020 году, где была сформирована вся изначально необходимая структура активов и источников финансирования для осуществления его хозяйственной деятельности.

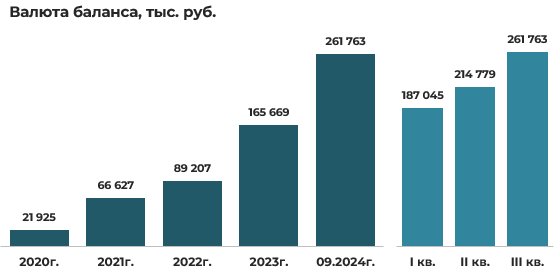

За период с 2020 года по III квартал 2024 года совокупные активы компании продемонстрировали значительный рост, увеличившись в абсолютном выражении практически в 12 раз (+239 838 тыс. руб.).

По итогам 9 месяцев 2024 года валюта баланса достигла 261 763 тыс. руб., показав прирост на 58% (+96 094 тыс. руб.) относительно начала года. Наиболее динамичный рост активов был зафиксирован в III квартале 2024 года, когда увеличение составило +46 984 тыс. руб.

В 2024 году в соответствии с соглашением «Об условиях замены лизингодателя» эмитентом приняты на себя обязательства лизингодателя от СООО «РЕСО-БелЛизинг» на сумму 22 116 тыс. руб.

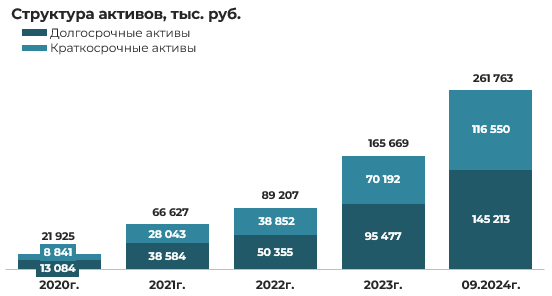

На последнюю отчетную дату структура активов эмитента характеризуется преобладанием долгосрочных активов, составляющих 55% валюты баланса (145 213 тыс. руб.). За январь-сентябрь 2024 года их величина увеличилась на 52% (+49 736 тыс. руб.). Следует отметить, что доминирование долгосрочных активов сохраняется на протяжении всего анализируемого периода, хотя их удельный вес несколько снизился по сравнению с 2020 годом (с 60%).

В составе долгосрочных активов основную долю (99,7%) формирует долгосрочная дебиторская задолженность, которая на отчетную дату достигла 144 734 тыс. руб., продемонстрировав рост за 9 месяцев на 52% (+49 391 тыс. руб.).

Структура краткосрочных активов также характеризуется высокой концентрацией дебиторской задолженности, составляющей 89 027 тыс. руб. или 76% оборотных активов. За анализируемый период краткосрочная дебиторская задолженность увеличилась на 56% (+32 072 тыс. руб.).

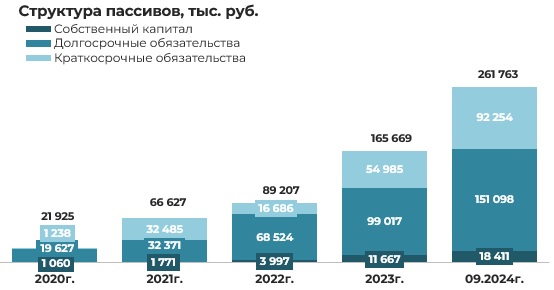

По состоянию на 01.10.2024 года структура источников финансирования компании характеризуется преобладанием долгосрочных обязательств, составляющих 58% совокупных пассивов. Данное соотношение сохраняется стабильным на протяжении всего анализируемого периода.

Долгосрочные обязательства преимущественно состоят из долгосрочных кредитов и займов в размере 132 894 тыс. руб. (88% долгосрочных обязательств), которые за январь-сентябрь 2024 года увеличились на 63% (+51 301 тыс. руб.).

Краткосрочные обязательства в основном представлены краткосрочной частью долгосрочных обязательств в размере 67 199 тыс. руб. (73%), увеличившихся за этот же период на 63% (+26 066 тыс. руб.), а также краткосрочными кредитами и займами в размере 10 825 тыс. руб. (12%), увеличившихся в 2024 году практически в 4 раза (+7 924 тыс. руб.).

Таким образом, по состоянию на 01.10.2024 года общая задолженность эмитента по полученным кредитам и займам составила 210 918 тыс. руб. (81% валюты баланса).

Собственный капитал эмитента преимущественно сформирован за счет нераспределенной прибыли в размере 17 356 тыс. руб. (94% собственных средств), увеличившейся с начала года на 64% (+6 744 тыс. руб.).

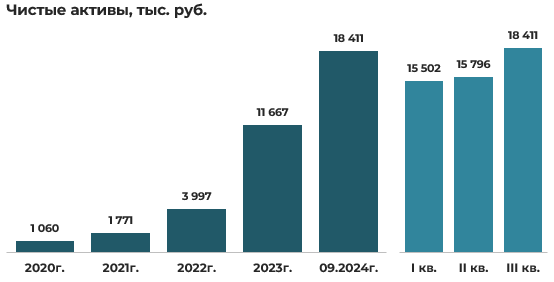

С 2020 года размер чистых активов эмитента увеличился более чем в 17 раз.

Результаты деятельности и рентабельность эмитента

Вся выручка эмитента формируется за счет услуг финансового лизинга.

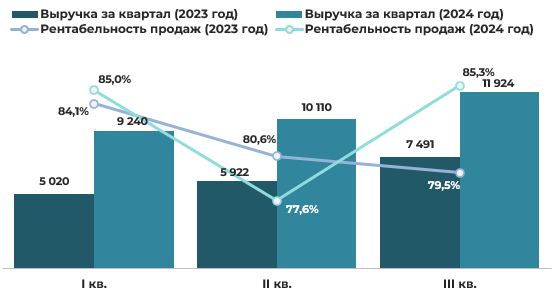

Динамика выручки от реализации у эмитента за анализируемый период демонстрирует устойчивый восходящий тренд. В 2022 году выручка выросла на 84% (+7 153 тыс. руб.) по сравнению с 2021 годом, в 2023 году увеличилась еще на 70% (+11 001 тыс. руб.), а за 9 месяцев 2024 года уже превысила годовой показатель 2023 года на 17% (+4 600 тыс. руб.). Рентабельность продаж, достигнув пиковых значений в 2022 году, в последующие периоды стабилизировалась на достигнутом уровне.

Выручка за январь-сентябрь 2024 года составила 31 274 тыс. руб., что на 70% (+12 841 тыс. руб.) превышает показатель аналогичного периода предыдущего года. Рентабельность продаж за девять месяцев 2024 года по сравнению с аналогичным периодом прошлого года продемонстрировала умеренный рост на 1,7 процентных пункта, достигнув уровня 82,7%.

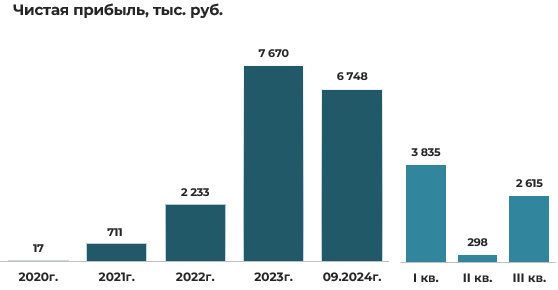

На протяжении всего анализируемого периода эмитент демонстрирует стабильно положительные финансовые результаты, при этом максимальный размер чистой прибыли был зафиксирован по итогам 2023 года.

За 9 месяцев 2024 года чистая прибыль составила 6 748 тыс. руб., что на 14% (+846 тыс. руб.) превышает показатель аналогичного периода прошлого года и в 3 раза превосходит годовой результат 2022 года.

Анализ внутригодовой динамики показывает неравномерное формирование финансового результата в 2024 году, где основной объем чистой прибыли (57% или 3 835 тыс. руб.) был получен в I квартале, в то время как во II квартале зафиксирован минимальный квартальный показатель — 298 тыс. руб., что составило лишь 4% от совокупной чистой прибыли за три квартала 2024 года.

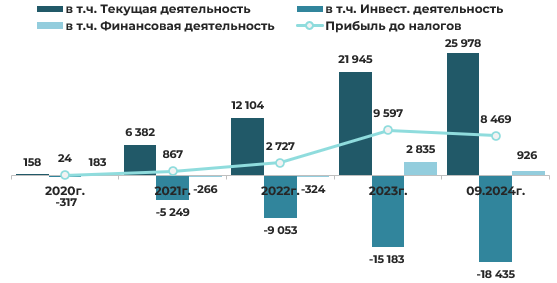

Основной вклад в прибыль эмитента за 9 месяцев 2024 года, как и в предыдущие периоды, обеспечивает прибыль от основной операционной деятельности. За январь-сентябрь 2024 года прибыль от текущей деятельности составила 25 978 тыс. руб., превысив аналогичный показатель прошлого года на 83% (+11 784 тыс. руб.) и результат за весь 2023 год на 18% (+4 033 тыс. руб.).

Доходы по инвестиционной деятельности за 9 месяцев 2024 года составили 147 989 тыс. руб., и были практически полностью (99,9% или 147 885 тыс. руб.) сформированы за счет доходов от выбытия основных средств, связанных с передачей предметов лизинга. Расходы по инвестиционной деятельности в этот период составили 166 424 тыс. руб., в том числе 89% (148 173 тыс. руб.) расходы, связанные с приобретением предметов лизинга, а 11% (18 251 тыс. руб.) — прочие инвестиционные расходы. В результате, по итогам трех кварталов 2024 года убыток по инвестиционной деятельности эмитента составил 18 435 тыс. руб.

Доходы по финансовой деятельности составили 23 764 тыс. руб., и были в полном объеме сформированы за счет положительных курсовых разниц от пересчета активов и обязательств, выраженных в иностранной валюте. Расходы по финансовой деятельности при этом составили 22 838 тыс. руб., и также в полном объеме были сформированы за счет отрицательных курсовых разниц от пересчета активов и обязательств. В целом, прибыль по финансовой деятельности эмитента составила 926 тыс. руб.

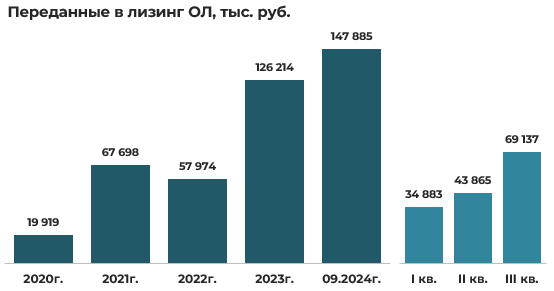

Инвестиционная деятельность

Анализ инвестиционной деятельности эмитента свидетельствует о динамичном развитии его бизнеса с момента основания, за исключением некоторого спада в 2022 году, связанного с общеизвестными факторами.

За 9 месяцев 2024 года совокупный объем инвестиций в лизинговые операции (приобретение и передача объектов в лизинг) составил 147 885 тыс. руб., что на 69% (+60 633 тыс. руб.) превышает показатель аналогичного периода прошлого года и уже на 17% (+21 671 тыс. руб.) превосходит годовой объем инвестиций, осуществленных в 2023 году. В разрезе 2024 года наиболее активная фаза инвестиционной деятельности пришлась на III квартал, когда в лизинговые операции было направлено 69 137 тыс. руб. или 47% от общего объема инвестиций за 3 квартала.

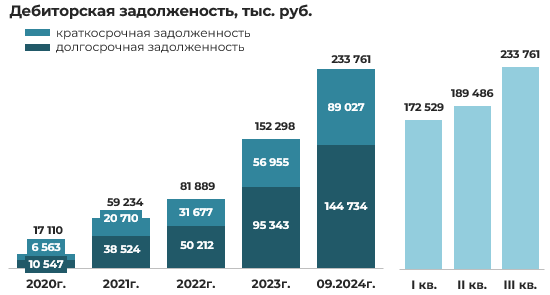

Дебиторская задолженность

На последнюю отчетную дату в структуре дебиторской задолженности эмитента доминирует долгосрочная составляющая ее часть в размере 144 734 тыс. руб., формирующая 62% совокупной дебиторской задолженности. Данное соотношение сохраняется стабильным на протяжении всего анализируемого периода.

За январь-сентябрь 2024 года совокупная дебиторская задолженность увеличилась на 53% (+81 463 тыс. руб.), достигнув 233 761 тыс. руб. При этом краткосрочная задолженность выросла на 56% (+32 072 тыс. руб.) до 89 027 тыс. руб., а долгосрочная на 52% (+49 391 тыс. руб.) до 144 734 тыс. руб.

Специфика учета лизинговых компаний предполагает отражение задолженности по договорам лизинга в составе краткосрочной и долгосрочной дебиторской задолженности. Таким образом, учитывая совокупный размер дебиторской задолженности (233 761 тыс. руб.), и принимая во внимание тот факт в составе дебиторской задолженности отражено 4 746 тыс. руб. расчетов с прочими дебиторами и кредиторами, 3 636 тыс. руб. расчеты с поставщиками можно констатировать, что лизинговый портфель эмитента составляет порядка 225 млн руб. и формирует порядка 86% его валюты баланса.

Кредиторская задолженность

По итогам 9 месяцев 2024 года кредиторская задолженность эмитента увеличилась более чем в 2 раза (+1 809 тыс. руб.) и на конец отчетного периода составила 3 496 тыс. руб.

Основная часть кредиторской задолженности (61%) приходится на задолженность по полученным авансам в размере 2 137 тыс. руб., увеличившейся за 3 квартала 2024 года на 85% (+981 тыс. руб.).

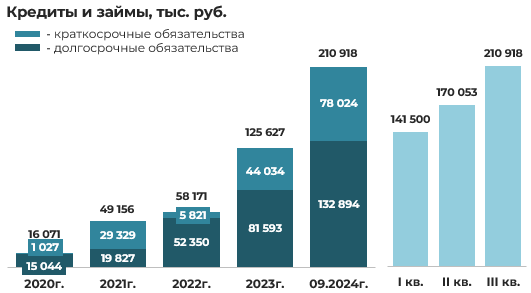

Долгосрочные и краткосрочные финансовые обязательства

В течение 2024 года общая сумма задолженности компании по кредитам и займам выросла на 68% (+85 291 тыс. руб.), достигнув 210 918 тыс. руб. При этом краткосрочная часть долговых обязательств увеличилась на 77% (+33 990 тыс. руб.) до 78 024 тыс. руб., а долгосрочная — на 63% (+51 301 тыс. руб.) до 132 894 тыс. руб.

На последнюю отчетную дату в структуре платных финансовых обязательств преобладают долгосрочные обязательства, составляющие 63% общего долга. Данные долгосрочные обязательства в полном объеме представлены задолженностью по долгосрочным кредитам и займам.

Соответственно, на краткосрочные обязательства приходится 37% платных финансовых обязательств, из которых 86% (67 199 тыс. руб.) это краткосрочная часть долгосрочных обязательств, а оставшиеся 14% (10 825 тыс. руб.) — краткосрочные кредиты и займы.

Учитывая специфику лизингового бизнеса, привлечение заемных средств является ключевым условием развития. На последнюю отчетную дату около 93% инвестиций в лизинг были профинансированы за счет кредитов и займов.

Согласно отчету о движении денежных средств, за 9 месяцев 2024 года было получено кредитов и займов на сумму 99 893 тыс. руб., на погашение кредитов и займов в этом же периоде было направлено 64 749 тыс. руб.

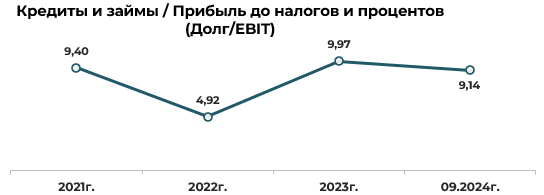

Данный коэффициент отражает уровень долговой нагрузки компании и показывает за какое время (лет) компания сможет исполнить свои обязательства, направляя на их погашение весь чистый денежный поток. Чем выше значение показателя, тем больше уровень долговой нагрузки, а значит, и риск неисполнения финансовых обязательств.

В международной практике «нормальным» представляется коэффициент, значение которого <3. Компании с показателем превышающим 4–5, характеризуются высокой долговой нагрузкой.

На протяжении большей части анализируемого периода коэффициент долговой нагрузки Долг/EBIT эмитента находился на достаточно высоком уровне, в диапазоне 9-10. Исключением стал 2022 год, когда наблюдалось некоторое его снижение.

По состоянию на 01.10.2024 года значение данного показателя составило 9,14, что свидетельствует о сохранении достаточно высокой долговой нагрузки у эмитента.

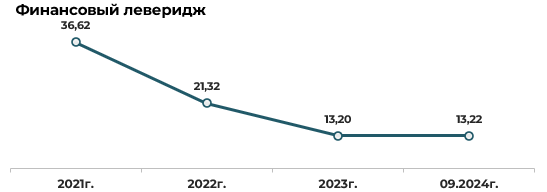

Коэффициент финансового левериджа показывает соотношение заемного и собственного капитала компании. Оптимальным соотношением считается равное соотношение обязательств и собственного капитала (чистых активов), т.е. коэффициент финансового левериджа равный 1.

При этом, в силу специфики работы лизинговых компаний (в основном за счет привлеченных средств) значения финансового левериджа у них, как правило, практически всегда выше 1.

Показатель финансового рычага (финансового левериджа) компании демонстрировал позитивную динамику с 2021 года, последовательно снижаясь до значения 13,2 в 2023 году. Это свидетельствует о сокращении доли заемных средств в структуре источников финансирования активов.

Однако по итогам 9 месяцев 2024 года значение данного показателя уже практически не изменилось, составив 13,22 на конец отчетного периода.

Платежеспособность и ликвидность. Мультипликаторы

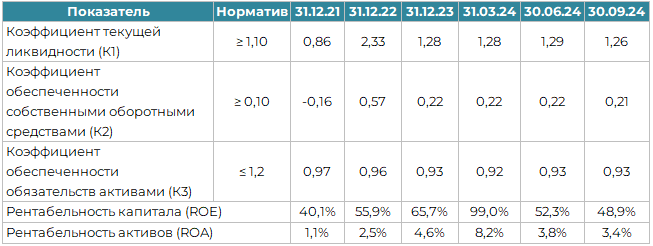

На последнюю отчетную дату, как и на все другие рассматриваемые даты, все ключевые финансовые коэффициенты соответствуют своим нормативным значениям, что подтверждает оптимальность структуры баланса эмитента и его стабильное финансовое состояние. За 9 месяцев 2024 года значения финансовых коэффициентов практически не изменились.

Рентабельность капитала (ROE) за 9 месяцев 2024 года составила 48,9%, снизившись на 16,8п.п. по отношению к 2023 году, а рентабельность активов (ROA) 3,4%, также снизившись по отношению к 2023 году на 1,2п.п.

Выводы и предположения

ООО «Лизинговая компания «Евротайм» на данный момент занимает одну из лидирующих позиций среди лизинговых компаний Беларуси, не являющихся дочерними структурами банков.

Эмитент демонстрирует высокий темп развития с момента своего основания в 2020 году. За относительно короткий период компания смогла войти в число лидеров лизингового рынка Беларуси, заняв 8-е место среди всех лизинговых компаний в общем рейтинге лизинговых компаний Беларуси (в 2022 году занимали 11 место) и 2-е место среди небанковских лизинговых организаций по итогам 2023 года.

Финансовое положение эмитента характеризуется стабильным ростом активов, которые за период с 2020 года по III квартал 2024 года увеличились в абсолютном значении почти в 12 раз (+239 838 тыс. руб.) и на последнюю отчетную дату составили 261 763 тыс. руб. Особенно динамичный рост наблюдается в 2024 году. Значительный рост активов свидетельствует о реализации эмитентом инвестиционной стратегии, направленной на существенное расширение масштабов своей деятельности.

За 9 месяцев 2024 года совокупный объем инвестиций в лизинговые операции (приобретение и передача объектов в лизинг) составил 147 885 тыс. руб., что на 69% (+60 633 тыс. руб.) превышает показатель аналогичного периода прошлого года и уже на 17% (+21 671 тыс. руб.) превосходит годовой объем инвестиций, осуществленных в 2023 году.

Компания демонстрирует высокую операционную эффективность с устойчивой рентабельностью продаж на уровне 82,7% за девять месяцев 2024 года.

Важным показателем устойчивости является стабильно положительный финансовый результат на протяжении всего периода деятельности. За 9 месяцев 2024 года чистая прибыль составила 6,748 млн рублей, что на 14% превышает показатель аналогичного периода прошлого года и в 3 раза превосходит годовой результат 2022 года.

Структура баланса компании отражает специфику лизингового бизнеса с преобладанием долгосрочных активов и высокой долей заемного финансирования. При этом все ключевые финансовые коэффициенты находятся в пределах нормативных значений, что подтверждает оптимальность структуры баланса эмитента.

Отметим повышенную долговую нагрузку компании, однако это характерно для лизингового бизнеса, где привлечение заемных средств является ключевым условием развития. На последнюю отчетную дату около 93% инвестиций в лизинг были профинансированы за счет кредитов и займов.

Специализация компании на лизинге легковых автомобилей, являющихся высоколиквидными активами, в сочетании с низким уровнем просроченной задолженности (1,81% на конец 2023 года) снижает риски деятельности эмитента. Присвоенный эмитенту в октябре 2024 года рейтинговым агентством BIK Ratings кредитный рейтинг by.A также подтверждает способность компании своевременно выполнять свои финансовые обязательства.

Таким образом, эмитент обладает устойчивым финансовым положением, высокой доходностью, стабильной прибылью и демонстрирует высокие темпы своего развития.

С учетом текущих показателей деятельности, динамики развития и рыночных позиций можно прогнозировать, что компания сохранит способность своевременно обслуживать свои обязательства в краткосрочной и среднесрочной перспективе. Риски инвестирования в ценные бумаги эмитента с учетом относительно короткого срока выпуска облигаций и его финансового положения, на наш взгляд, оцениваются как низкие.

________________________

Информация, содержащаяся в данном обзоре, представляется исключительно в информационных целях и не является индивидуальной инвестиционной рекомендацией.

ЗАО «Айгенис» не несет ответственности за инвестиционные решения, принятые на основании данной информации.

Материал подготовлен 12.11.2024.

Использование материалов допускается только с письменного согласия ЗАО «Айгенис».

Как это работает:

- Напишите или позвоните — мы быстро ответим

- Проконсультируем по всем шагам регистрации в мобильном приложении для старта работы на фондовом рынке

- После завершения сделок вы получите подробный отчет о проведенных операциях и текущем состоянии вашего портфеля в мобильном приложении