Подробнее о биржевых облигациях ЗАО «Айгенис» 17 выпуска

С 26.06.2023 начинается размещение пяти новых выпусков облигаций ЗАО «Айгенис». Учитывая ряд вопросов, которые возникли у инвесторов, есть необходимость подробнее рассказать об одном из них – 17 выпуске облигаций с индексируемым переменным процентным доходом (Айгенис Оп17).

| Номер выпуска | 17 |

| номинальная стоимость | 500 BYN |

| срок обращения | с 26.06.2023 по 07.08.2027 |

| процентный доход | индексируемый переменный процентный доход 10% годовых |

| выплата процентного дохода | 1 раз в квартал

(07.08.2023, 07.11.2023, 07.02.2024, 07.05.2024, 07.08.2024, 07.11.2024, 07.02.2025, 07.05.2025, 07.08.2025, 07.11.2025, 07.02.2026, 07.05.2026, 07.08.2026, 07.11.2026, 07.02.2027, 07.05.2027, 07.08.2027) |

| дата погашения | 07.08.2027 |

Об индексируемых облигациях (предлагаем для удобства подобный тип облигаций называть таким образом) мы уже писали.

Величина дохода по ним зависит не только от процентной ставки, но и от изменения значения влияющего показателя по отношению к его значению на дату начала размещения облигаций. Для облигаций Айгенис Оп17 в качестве такого показателя выбран курс доллара США, установленный Национальным банком на дату начала размещения облигаций (2,9890 на 26.06.2023). Исходя из этого данный выпуск по своей экономической сути во многом является аналогом корпоративных валютных облигаций с номиналом 167,28 долларов США.

В течение срока владения инвестор будет получать купонные платежи, расчет которых отличается от расчета обычных процентных облигаций наличием коэффициента корректировки величины переменного процентного дохода (коэффициента индексации). Соответственно, если на дату выплаты купона курс доллара США вырастет по отношению к значению на дату начала размещения облигаций, то сумма купона увеличится, если курс доллара США снизится – сумма купона уменьшиться. При этом валютный эквивалент купона (по курсу доллара США на даты выплаты купона) всегда будет равен купону по корпоративным валютным облигациям с номиналом 167,28 долларов США и прочими идентичными характеристиками. Учитывая, что расчеты по корпоративным валютным облигациям осуществляются в белорусских рублях по курсу, установленному Национальным банком, инвестор получает одинаковую сумму в белорусских рублях и в одном, и в другом случае.

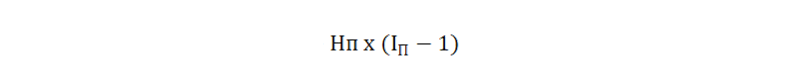

При погашении 17 выпуска облигаций помимо купона за последний процентный период (см. выше) и номинальной стоимости 500,00 рублей инвестор получит неотрицательную корректировку номинальной стоимости, рассчитанную исходя из курса доллара США на дату погашения облигаций. Алгоритм индексации номинальной стоимости несколько сложнее, поэтому приведем формулу.

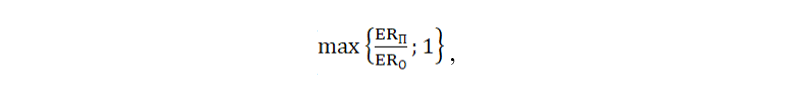

Здесь Нп – номинальная стоимость, а Iп – коэффициент индексации номинальной стоимости, который рассчитывается как

где ERп – курс доллара США на дату погашения, а ERо – курс на дату начала размещения облигаций (2,9890 рублей за 1 доллар США).

где ERп – курс доллара США на дату погашения, а ERо – курс на дату начала размещения облигаций (2,9890 рублей за 1 доллар США).

Рассмотрим два примера. Предположим, что на дату погашения облигаций Национальный банк установил курс 3,15 рублей за 1 доллар США. В этом случае инвестор получает 500,00 рублей номинальной стоимости и 26,93 рублей корректировку номинальной стоимости – в сумме 526,93 рублей, что эквивалентно 167,28 долларов США по курсу на дату погашения, который мы взяли для примера. Если же на дату погашения облигаций Национальный банк установит курс 2,85 рублей за 1 доллар США, то корректировка номинальной стоимости будет равна нулю, а валютный эквивалент номинальной стоимости составит 175,44 доллара США. Т.е. доход инвестора будет на 8,16 условных долларов США больше. При этом с учетом срока обращения Айгенис Оп17 вероятность второго варианта невысока.

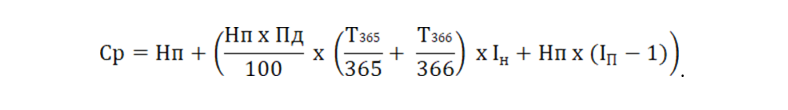

В даты, отличные от даты начала размещения и дат выплаты процентного дохода, Айгенис Оп17 буду размещаться по цене размещения, указанной в проспекте эмиссии:

По сути, это сумма номинальной стоимости, индексированного с учетом изменения курса доллара США накопленного с начала периода процентного дохода и неотрицательной корректировки номинальной стоимости с учетом изменения курса доллара США номинальной стоимости.

По сути, это сумма номинальной стоимости, индексированного с учетом изменения курса доллара США накопленного с начала периода процентного дохода и неотрицательной корректировки номинальной стоимости с учетом изменения курса доллара США номинальной стоимости.

При курсе доллара США выше, чем на дату начала размещения облигаций, стоимость размещения индексированных облигаций фактически не отличается от текущей стоимости корпоративным валютным облигациям с номиналом 167,28 долларов США и прочими идентичными характеристиками. При укреплении рубля по сравнению с датой начала размещения облигаций корректировка номинальной стоимости будет равна нулю и валютный эквивалент номинальной стоимости окажется выше 167,28 долларов США, что несколько снижает доходность к погашению.

При этом не стоит путать стоимость размещения, указанную в эмиссионных документах, с текущей стоимостью индексированных облигаций. Порядок расчета текущей стоимости четко регламентирован законодательством о рынке ценных бумаг и для индексированных облигаций предполагает корректировку номинальной стоимости только в даты ее погашения (досрочного погашения / выкупа).

В проспекте эмиссии 17 выпуска указано, что в даты выплаты процентного дохода облигации размещаются по номинальной стоимости. Учитывая, что индексируемые облигации сложнее в понимании, цена размещения в эти даты установлена такой же, как и по обычным облигациям. Фактическая же возможность приобрести облигации 17 выпуска в даты выплаты процентного дохода по номинальной стоимости будет зависеть от динамики изменения курса доллара США на соответствующие даты.

С начала 2022 года новые выпуски облигаций, индексируемых к курсам иностранных валют, регулярно размещаются на БВФБ. При этом некоторые эмитенты в качестве базового показателя принимают курс не на дату начала размещения, а существенно более низкий курс на какою-то определенную предыдущую дату. При этом с более высокой долей вероятности инвестор при покупке облигации на первичном рынке и эмитент при погашении облигаций застрахованы от дополнительных потерь, т.к. корректировка номинальной стоимости будет больше нуля. Однако, как мы поняли исходя из обсуждения в сообществе инвесторов, отличие базового курса от актуального также создает дополнительные вопросы.

Конечно, индексируемые облигации более сложны в понимании, оценка эффективности своих инвестиций требует дополнительных расчетов (особенно на вторичном рынке). Однако, с учетом дефицита инструментов, номинированных в валюте, полагаем, они займут свое достойное место на рынке облигаций.

_________________________

Данная информация не является инвестиционной рекомендацией. ЗАО «Айгенис» не несет ответственности за инвестиционные решения, принятые на основании данной информации.

Использование материалов допускается только с письменного согласия ЗАО «Айгенис».

Как это работает:

- Напишите или позвоните — мы быстро ответим

- Проконсультируем по всем шагам регистрации в мобильном приложении для старта работы на фондовом рынке

- После завершения сделок вы получите подробный отчет о проведенных операциях и текущем состоянии вашего портфеля в мобильном приложении